لوریج Leverage یا همان اهرم یکی از اصطلاحات پرکاربرد در معاملات مالی است که آشنایی با آن برای تریدرها ضروری محسوب می شود. امروز قصد داریم در داناپ مفهوم لوریج را با نگاهی عمیق تر مورد بررسی قرار دهیم، پس با ما همراه باشید.

لوریج چیست؟

تریدرها (معامله کنندگان) از لوریج استفاده می کنند تا بازدهی بیشتری از سرمایه گذاری های کوچک داشته باشند. در حقیقت تریدرها فقط بخشی از سرمایه مورد نیاز برای بازکردن یک پوزیشن معاملاتی را فراهم می کنند. این سرمایه از طریق اهرم به سپرده نقدی بزرگتری تبدیل می شود و سود و ضرر آنها نیز بر اساس کل ارزش پوزیشن معاملاتی محاسبه می گردد.

در حقیقت اگر همه چیز به خوبی پیش رود، بازده نهایی آن معامله بسیار بیشتر از مبلغ اولیه سرمایه گذاری خواهد بود، اما اگر روند معاملاتی طبق انتظار پیش نرود، شما با ضرر عظیمی مواجه خواهید شد. تریدرها زمانی که می خواهند با سرمایه کم به بخش بزرگی از بازار دسترسی داشته باشند از لوریج سخن به میان می آورند. Leverage در برخی از محصولات مالی نظیر معاملات آپشن (Option)، مشتقات و قراردادهای CDF مورد استفاده قرار می گیرد.

آنچه که باید درمورد Leverage بدانید

لوریج یا اهرم یک مدل سرمایه گذاری به شمار می رود که در آن تریدر تنها بخشی از ارزش پوزیشن را پرداخت خواهد کرد. در حقیقت سپرده اولیه از طریق Leverage افزایش می یابد و تریدر می تواند سهام بیشتری را خریداری کند. این سهام نقدی کوچک با نام پرداخت مارجین (Margin) شناخته می شود و با تمام دارایی ها و بازارهای دیگری که قصد تجارت در آن را دارید، متفاوت است.

یک بازار عمیق، شناور و نسبتا آرام به مارجین کمتری (حدود ۵ تا ۷ درصد ارزش پوزیشن) نیاز دارد، درحالی که تریدرها در یک بازار بی ثبات، مارجین بالاتری (حدود ۱۰%) را درخواست می کنند. علاوه بر این، نرخ مارجین با توجه به مقررات و قوانین کشوری که حساب شما در آن قرار دارد، متفاوت خواهد بود.

لوریج و مارجین

لوریج و مارجین اگرچه با یکدیگر مرتبط هستند اما مفهوم یکسانی ندارند. زمانی که تریدر یک پوزیشن معاملاتی باز می کند. او مبلغ سپرده گذاری اولیه را با استفاده از Leverage افزایش می دهد تا از طریق آن سهام بیشتری را خریداری کند. به عبارت دیگر اهرم به معنای افزایش قدرت خرید یا فروش ابزارهای مالی است و عموماً به صورت نسبت های ۱:۲، ۱:۵۰ و غیره بیان می شود.

مارجین نیز وجه نقدی است که تریدر برای باز نگه داشتن یک پوزیشن معاملاتی باید پرداخت کند. مارجین در حقیقت عملکردی همانند ضمانت دارد تا خطرات ناشی از معاملات تجاری را پوشش دهد. به عبارت دیگر یک معامله کننده می تواند از مارجین برای ساخت لوریج استفاده کند.

مزایای لوریج

مزایای لوریج تقریبا در انواع مختلف دارایی کاربرد دارد که در ادامه آنها را معرفی خواهیم کرد:

- تریدرها بازار سهام می توانند لوریج را از طریق قراردادهای آتی، وام مارجین و معاملات آپشن به سبد سهام خود اضافه کنند. برای مثال تریدرها به جای این که ۱۰ هزار یورو از سهام یک شرکت را خریداری کنند. می توانند همان مبلغ را در قراردادهای آتی سرمایه گذاری کرده و از این طریق سهام بیشتری را در کنترل داشته باشند.

- فرصت های Leverage در بازار اوراق قرضه نیز یافت می شود. تریدرها از طریق سرمایه گذاری در معاملات کوتاه مدت ارزان قیمت سهم بازار خود را افزایش می دهند. سپس آن را به یک سرمایه گذاری بلند مدت با نرخ بالاتر تبدیل می کنند، آنها در نهایت از اختلاف قیمت بین این دو سرمایه گذاری سود خواهند برد.

- بازار تبادل ارز یا همان بازار فارکس نیز یکی از مکان هایی است که لوریج های بالایی در آن ارائه می شود. برای مثال برخی کارگزاری های فارکس لوریج ۱:۴۰۰ یا بیشتر را به مشتریان خود پیشنهاد می دهند که یعنی ۱۰۰ دلار شما را تبدیل به ۴۰۰۰۰ دلار می کند.

- شرکت هایی وجود دارند که برای تامین مالی خود از Leverage استفاده می کنند. تریدرها نیز با سرمایه گذاری بر روی آنها به طور غیر مستقیم به فرصت های لوریج دسترسی پیدا خواهند کرد. شرکت ها اغلب از وام های مالی برای توسعه بخش های جدید استفاده می کنند و از این طریق حقوق سهامداران خود را افزایش می دهند. شما می توانید با تحلیل تراز مالی شرکت ها از وام ها و بدهی آنها آگاه شوید.

نرخ اهرم و نوسانات بازار

سرمایه گذاری لوریج اغلب با نام نرخ اهرم نیز شناخته می شود. بر اساس میزان حقوق صاحبان سهم در مقایسه با دارایی های محاسبه می گردد. برای مثال اگر یک تریدر مبلغ ۱۰۰۰ پوند را با لوریج ۱:۴ در یک پوزیشن مالی سرمایه گذاری کند، سرمایه وی ۳۰۰۰ پوند افزایش خواهد یافت. در حقیقت سرمایه گذار به ازای هر ۱ دلار نقدینگی می تواند معامله ای به ارزش ۴ دلار انجام دهد. بنابراین اگر سرمایه گذاری آتی ۱۰% سود کسب کند، ارزش سهام آن نیز به علت لوریج ۴۰% افزایش خواهد یافت.

البته به خاطر داشته باشید که نسبت لوریج یک محاسبه ساده است و از هزینه های Leverage صرف نظر می کند. شما همچنین می توانید از طریق ضرب کردن نوسانات دارایی مربوطه در نرخ لوریج، نوسانات سهام را بدست آورید. یک سرمایه گذاری با نرخ لوریج ۴ برابر به همان میزان از نوسان بیشتری نیز برخوردار خواهد بود که این نشان دهنده افزایش ریسک در معاملات Leverage است.

نحوه عملکرد لوریج

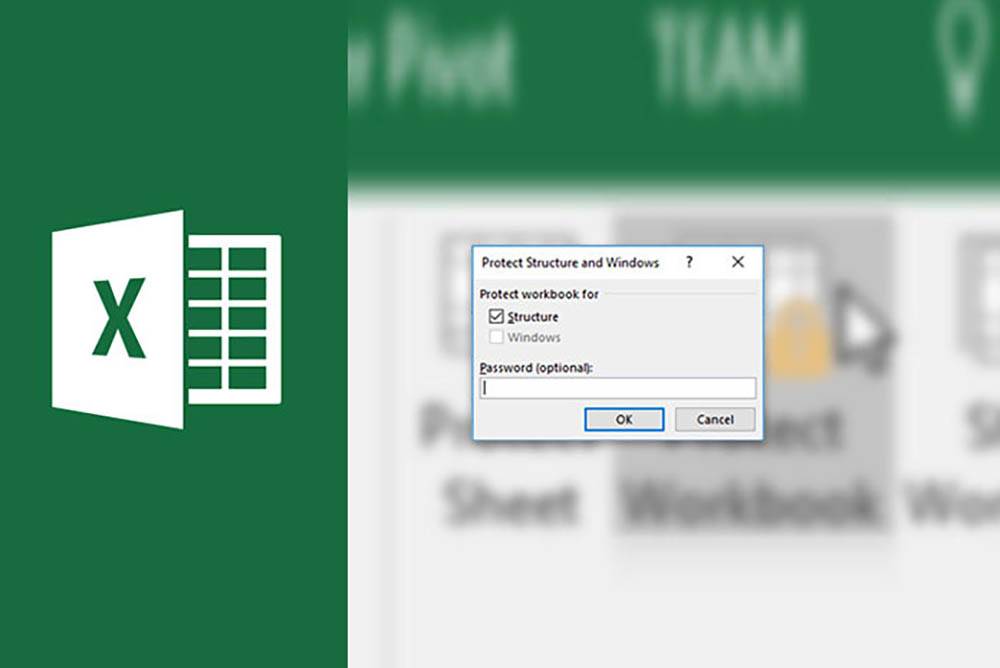

فرض کنید که می خواهید ۱۰۰۰ سهم از شرکت X که قیمتی معادل ۱ پوند دارد را خریداری کنید، آنگاه باید مجموعا ۱۰۰۰ پوند هزینه اولیه برای این کار در نظر بگیرید. اگر ارزش هر سهم ۲۰ پنی افزایش یابد، شما می توانید هزار سهم خود را به مبلغ ۱۲۰۰ پوند به فروش برسانید و در نتیجه ۲۰۰ پوند (۲۰%) سود کسب کنید.

مثال ذکر شده روند عادی خرید سهام بود، اما با استفاده از Leverage می توانید با پرداخت بخشی از هزینه اولیه (مارجین)، سهام شرکت X را معامله کنید. اگر مبلغ مارجین ۱۰% باشد، باید از فرمول ۱۰% × ۱ پوند × ۱۰۰۰ استفاده کنیم که جواب ۱۰۰ پوند خواهد بود. به عبارت دیگر شما با مبلغ ۱۰۰ پوند می توانید یک سهام ۱۰۰۰ پوندی را خریداری کنید و اگر سهام با افزایش ۲۰ درصدی به قیمت ۱٫۲۰ پوند معامله شود، با فروش کل دارایی به مبلغ ۱۲۰۰ پوند به یک سود ۲۰۰ درصدی خواهید رسید.

مزایای لوریج

استفاده موفقیت آمیز از لوریج، سود بسیار خوبی را برای سرمایه گذاران به ارمغان می آورد. مزیت شاخص Leverage این است که سرمایه شما را آزاد می کند و از این طریق می توانید معاملاتی به مراتب بزرگتر را انجام دهید. به عبارت دیگر شما قادر خواهید بود که سرمایه گذاری خود را در طیف وسیع تری انجام دهید.

علاوه بر این اگر دارایی های مربوط به سرمایه گذاری لوریج با نرخ بالایی همراه باشند به مراتب سوددهی بسیار بیشتری در مقایسه با معاملات بلند مدت برای شما به ارمغان خواهند آورد. برای مثال اگر یک وامی ۱۰ هزار پوندی با نرخ بهره ۵% دریافت کنید و سپس آن را در یک معامله با سود ۱۰% سرمایه گذاری کنید، از تفاوت بین سود معامله و نرخ بهره (۵۰۰ پوند) درآمد کسب خواهید کرد و این در حالی است که سود چنین معامله ای در بازه زمانی ۱۰ ساله مبلغی حدود ۹٫۶۴۸ پوند خواهد بود.

معایب لوریج

یکی از معایب بزرگ در Leverage این است که شما از مزایای مالکیت کامل دارایی لذت نخواهید برد و اگر سرمایه گذاری با شکست روبرو شود ، ضرر و زیان زیادی گریبان گیر شما خواهد شد. برای مثال بحران مالی بین سال های ۲۰۰۷ تا ۲۰۰۹ کشور آمریکا به علت استفاده بیش از حد از لوریج های مالی اتفاق افتاد.

برای اینکه خطرات احتمالی لوریج را بهتر درک کنید، فرض کنید که یک سرمایه گذار در زمینه املاک با مبلغ ۲۰ هزار پوند ۱۰ خانه مسکونی به ارزش ۲۰۰ هزار پوند را خریداری کرده است اما اگر ارزش هر خانه مسکونی به ۱۶۰ هزار پوند کاهش یابد با مشکلات مالی بسیاری روبرو خواهد شد. در این حالت سرمایه گذار با ضرر ۲۰۰۰% مواجه خواهد شد و مبلغ ۴۰۰ هزار پوند را از دست می دهد. علاوه بر این سرمایه گذار باید اقساط وام و بیمه را نیز پرداخت کند، بنابراین اهرم مالی همانقدر که سودآور است در برخی اوقات بسیار زیان بار خواهد بود.